Der Spotmarkt ist Teufelszeug, so wie Aktien als Investment Teufelszeug sind. Das sieht man ja immer wieder, wenn die Spotpreise in die Höhe schießen bzw. die Aktienkurse in den Keller rauschen. Wer da einen festen Preis abgeschlossen hat, klopft sich auf die Schulter: alles richtig gemacht, haben die Spekulanten selbst schuld. Solche Denkweisen sind unausrottbar, aber trotzdem falsch.

Jetzt stellen Sie sich vor, sie hätten ein Gaskraftwerk, das sogar schon abgeschrieben ist. Sie können den Strom am Spotmarkt verkaufen, am Terminmarkt oder in einer Kombination aus beiden, wobei sie am Terminmarkt die Wahl zwischen unterschiedlichen Lieferzeiträumen (Jahre, Quartale, Monate) und verschiedenen Zeitpunkten der Preisfixierung haben.

Um zu einer Entscheidung zu gelangen, machen sie eine Prognose für die Spotpreise in dem betrachteten Lieferzeitraum. Dabei nutzen sie Ihre Kenntnis der Märkte, Ihre Anlagenkenntnis (Wirkungsgrad!) und die Möglichkeiten die Preise für das benötigte Erdgas und die CO2-Zertifikate heute schon für den Lieferzeitraum zu fixieren.

Auf der Basis können Sie mit einiger Unschärfe Ihren erwarteten Deckungsbeitrag beim Verkauf der Stromerzeugung am Terminmarkt kalkulieren. Allerdings verpflichten Sie sich damit zu einer festen Liefermenge, obwohl Ihre Anlage ja durchaus für einen Teil des Lieferzeitraums nur eingeschränkt verfügbar sein könnte (technischer Defekt, Kühlwassermangel, Streiks, Klimakleber etc.). Dann müssten Sie selbst den Strom kaufen, Preis ungewiss. Sie gehen also ein Risiko ein.

Wenn Sie hingegen nur am Spotmarkt verkaufen, ist dieses Risko nur marginal für den nächsten Tag und auch das Preisrisiko ist marginal. Also verkaufen Sie nur dann am Terminmarkt, wenn Sie dort höhere Deckungsbeiträge sehen als am Spotmarkt, um das Risiko am Terminmarkt zu rechtfertigen. Der Terminmarkt spiegelt also die Erwartungen der Marktteilnehmer an den Spotmarkt wieder.

Natürlich können sich die Preise für Gas und CO2-Zertifikate bis zur Lieferung noch deutlich erhöhen, aber dann erhöhen sich auch die Strompreise am Spotmarkt. Entscheidend ist nicht das Preisniveau, sondern Ihr Deckungsbeitrag.

Vergleich von Spot- und Terminpreisen

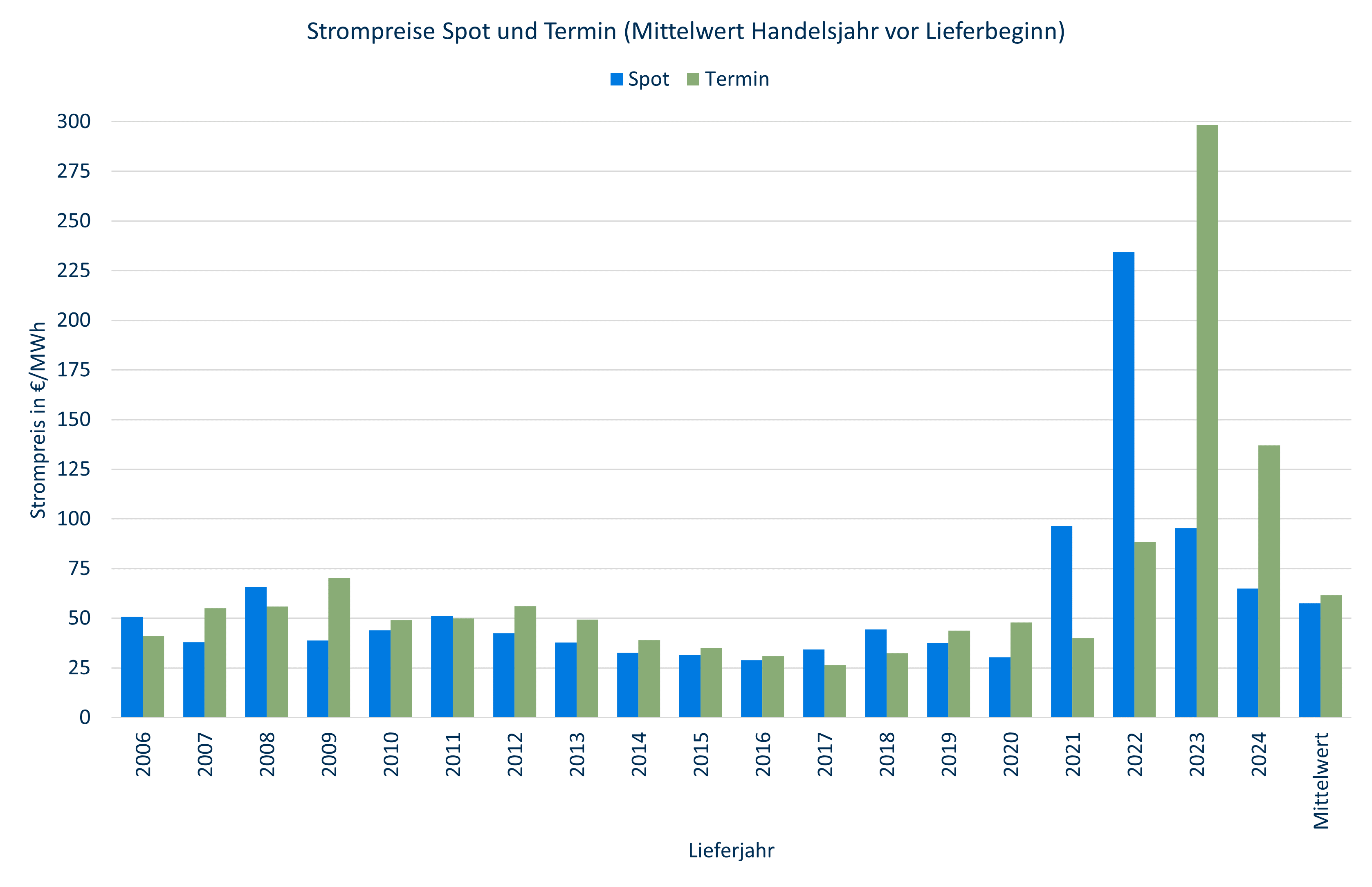

Soweit zur Theorie. Die muss der empirischen Überprüfung standhalten. Folgende Abbildung zeigt für die letzten 18 Jahre die Gegenüberstellung von mittleren Spotpreisen für das jeweilige Lieferjahr und den Mittelwert der Handelsnotierungen am Terminmarkt für ein Jahresbase im jeweils vorangegangenen Jahr. Im Mittel über die 18 Jahre waren die Spotpreise gut 4 €/MWh bzw. 7% günstiger als die Beschaffung am Terminmarkt. Praxistest bestanden. Der Spotpreis für 2024 ist vorläufig und nicht in den Mittelwert einbezogen. Sofern der vorläufige Wert erreicht wird und 2024 einbezogen wird, liegt der Vorteil des Spotmarktes sogar über 7 €/MWh bzw. 13%.

Wird anstelle des Base-Lieferprofils (arithmetischer Mittelwert) das Peak-Lieferporfil betrachtet, fällt der Vorteil des Spotmarktes sogar noch größer aus. Damit ist der Spotmarkt auch für echte Verbrauchslieferprofile von Vorteil. Wenn nicht nur die Handelsnotierungen ein Jahr vor Beginn des Lieferjahres betrachtet werden, sondern zwei oder drei, was dem Beschaffungszeitraum vieler Stadtwerke entspricht, bleibt der Vorteil des Spotmarktes in sehr ähnlicher Höhe erhalten, nur für einzelne Lieferjahre ergeben sich unterschiedliche Differenzen.

Aber: es gibt mehrere Jahre, in denen der Spotmarkt z.T. deutlich teurer war als der Terminmarkt. Insbesondere in den Lieferjahren 2008 (Finanzkrise), 2011 (Fukushima) und 2021/22 (Krieg) waren die Spotpreise höher als die Terminpreise und auch viel höher als im jeweiligen Vorjahr. Es gibt also bezogen auf einzelne Jahre ein erhebliches Risiko.

Es ist auch zu sehen, dass in den jeweils folgenden Jahren die Verhältnisse genau umgekehrt waren. Das Preisniveau ging deutlich zurück und Spot war viel billiger als Termin; der Unterschied ist sogar noch größer als im Vorjahr. Wer an der Beschaffung am Terminmarkt festhält und sich eben noch gefreut hat, von den Preissteigerungen am Spotmarkt verschont geblieben zu sein, hat das Problem nur ein Jahr verschoben. Ein Entkommen gibt es nicht. Sonst würde kein Kraftwerksbetreiber mehr am Terminmarkt verkaufen.

Terminmärkte sind zur Absicherung von Risiken und zur Erlangung von Planungssicherheit. Nun könnte man auf die Idee kommen, für die Jahre, für die der Spot teurer ist, vorher am Terminmarkt zu kaufen und in den anderen eben nicht. Theoretisch. Aber dann müsste man Ereignisse wie Krieg, Finanzkrisen, Kernkraftwerksunfälle etc. mindestens ein Jahr im voraus erahnen. Schwierig.